正规股票配资排名 奈飞三季报“干得漂亮”,将在美英法涨价,盘后大涨12% | 财报见闻

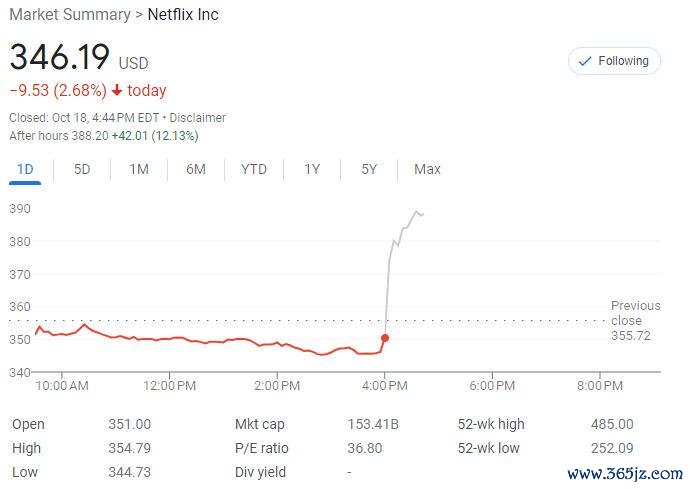

发布日期:2024-09-27 21:14 点击次数:13410月18日周三美股盘后正规股票配资排名,流媒体巨头奈飞公布了2023年第三季度财报。由于三季报好于预期,上调四季度利润率预期,并宣布在美英法涨价,股价盘后涨超12%。

财报公布前,奈飞股价跌2.7%至五个月最低,过去三个月累跌约20%,跑输同期标普500指数的跌幅2.7%,但今年累涨超17%,跑赢标普大盘约14%的涨幅。

该股较2021年6月30日疫情期间的历史收盘最高610.34美元回落超40%,既与加息周期中大型科技股价值重估的趋势有关,公司高管对盈利能力和增长持有的谨慎态度也令人失望。

在FactSet统计的48位分析师中,有24人评级买入,22人评级持有,仅2人建议卖出,平均目标价接近448美元,代表还有近30%的涨幅空间。

奈飞三季度利润乐观,自由现金流为史上第二高,新增用户大涨876万仅次于疫情高峰

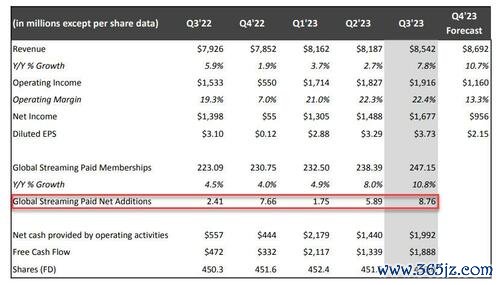

奈飞三季度营收85.4亿美元,同比增长 7.8%,基本符合预期。每股盈利EPS为3.73美元,较上年同期的3.10美元增长20%,高于市场预期的3.49美元。

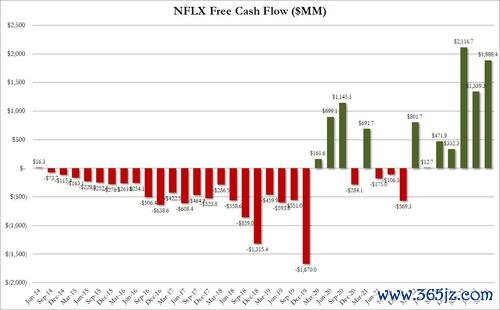

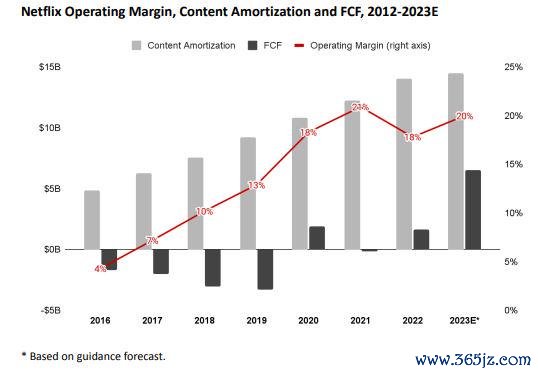

当季营业利润率为22.4%,较去年同期的19.3%上升3个百分点,也超出市场预期的22.1%;营业利润19.2亿美元,同比增长25%,超出预期的19亿美元。自由现金流为18.9亿美元,去年同期仅为4.72亿美元,超出市场预期的12.7亿美元,并创有纪录以来季度第二高规模。

最引人注目的当属奈飞的全球净新增订阅用户大涨了876万,上年同期为241万,远超华尔街预期的620万,并创下2020年二季度疫情高峰期新增1010万订户以来的最大季度净新增纪录。

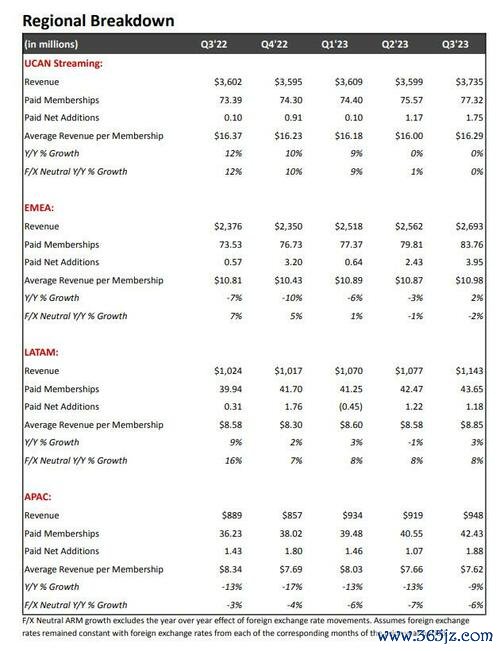

这令奈飞的流媒体付费会员用户总数同比增长11%至2.4715亿,优于市场预期的2.4388亿,二季度末其总订阅用户人数曾超过2.38亿。其中,在欧洲、中东和非洲地区的净新增用户接近400万数量最多,其他所有市场的净新增用户数都超越预期,亚太地区新增数同比增长31%。

含广告套餐订阅量喜人环比增近70%,在美英法等最大市场提价突显行业主导地位

有分析指出,奈飞今年有望增加超过2000万新用户,较去年的新增不到900万大幅跃升,主要得益于打击密码共享以及引入含广告的更便宜套餐。

公司称,在12个市场推出了广告支持版本,三季度这些市场中约有30%的新客户选择了广告套餐,令该套餐的会员数量季度环比增近70%。

作为全球唯一盈利主流流媒体,奈飞的先发优势和主导地位体现在其定价能力上,果然,在最大的欧美市场中,奈飞又要涨价了。

其在美国市场的含广告套餐定价将保持在每月6.99美元不变,但从周三开始,基本套餐将提价2美元至每月11.99美元订阅费,高级套餐提价3美元至每月22.99美元,标准套餐仍保持不变为每月15.49美元。英国和法国市场将同步提价,帮助提高盈利能力并应对更高的生产成本。

奈飞对四季度的指引略逊预期,但市场看好其上调全年利润率和自由现金流预期

但素来以毒舌著称的金融博客Zerohedge发现,尽管三季度表现出色,奈飞对四季度的指引却偏弱,营收、每股收益和利润率均低于华尔街共识预期。

奈飞预计四季度收入为86.9 亿美元,将等于同比增长11%,市场预期为87.6亿美元;奈飞预计EPS为每股收益2.15美元,市场预估为2.17美元;奈飞预计营业利润率13.3%,市场预估14%。

公司称,预计四季度的净付费新增用户数量与三季度类似,全球的单位用户带来平均收入(ARM)同比将大体持平,主要由于过去18个月涨价幅度有限所致,而三季度的ARM同比下降了1%。另外,过去几个月美元兑其他货币走强,将对四季度的营收造成约2美元拖累。

在2023全年的指引方面,奈飞上调全年的运营利润率至20%,处于此前预期18%至20%区间的上限,略高于分析师预期的19.8%。公司还上调全年的自由现金流指引至65亿美元,高于此前预估的50亿美元,也显著高于市场预期的52.7亿美元,这两点均受到投资者的欢迎。

奈飞称,今年的自由现金流预计会远高于去年的16亿美元,是由于好莱坞编剧和演员罢工导致2023年的现金内容支出比计划中减少了约10亿美元,预计今年现金内容支出约为130亿美元:

“假设演员工会罢工在不久的将来得到解决,我们预计2024年现金内容支出最高为170亿美元。尽管行业罢工带来自由现金流的波动,我们仍计划明年实现非常可观的正自由现金流。假设汇率没有重大波动,预计2024财年的营业利润率为22%至23%。”

此外,奈飞在第三季度末的总债务为140亿美元,符合公司目标区间,现金和短期投资为80亿美元,净债务65亿美元。当季公司以25亿美元回购了600万股股票。9月份,其董事会在此前授权剩余的 10 亿美元股票回购额度基础上,额外增加了100亿美元的股票回购授权。

奈飞“自谦”广告带来收入仍处在“爬行阶段”,但将进军游戏和更多内容授权

分析普遍认为,随着全球最大的媒体公司纷纷加入流媒体战局,奈飞正在从聚焦订阅用户增长的指标,转向通过提价、引入含广告订阅套餐,以及打击多人共享账户来实现收入最大化。

投资者将重点关注公司在财报电话会是否介绍广告套餐的发展细节、其他订阅服务是否会进一步涨价,以及好莱坞近150天的编剧罢工和仍在进行中的演员罢工是否令内容制作延迟等。

公司高管此前警告投资者,其广告业务仍处于起步阶段,至少要到今年年底才会对收入产生重大影响。他们还称,随着投资更多增长机会,未来的营业利润率将更加“温和增长”。

上周,不少分析师下调了奈飞目标价和业绩预测,大多数人都在等待公司增长战略的进一步明确,有人担心广告业务带来的收入增值尚未完全实现,将威胁其收入增长两位数百分比的目标。

公司CFO上个月谈到含广告套餐时曾称,“我们仍处于从爬行到行走再到跑步前进中的爬行阶段,从头开始建立广告业务并不容易,还有很多工作要做。”他当时表示,增长举措开始生效,以及公司进军游戏和更多内容授权机会等其他驱动因素,预计利润率未来将“再次上升”。

华尔街担心投资计划令近期增长受损,好莱坞罢工增加的内容成本将有损利润率

分析师普遍认为,奈飞许多促增长的举措可能要到明年才会影响其盈利。

富国银行分析师卡霍尔(Steve Cahall)上周指出,奈飞将投资广告技术和内容原创及授权发布,这将减少利润率扩张,但也会加速收入增长,因“对长期增长持积极态度”,仍维持增持评级。

但Wolfe Research上周撤销500美元的目标价和“跑赢大盘”评级,主要是担心到2025年的增长挑战将难以维持相对于标普500指数的高溢价:

“本月早些时候有报道称,奈飞计划在好莱坞演员罢工结束后提高其无广告订阅套餐的价格,再结合打击密码共享,以及公司首席财务官诺伊曼最近发表的谨慎评论,都令奈飞中期内市盈率的两大驱动因素——净用户增长和营业利润率看起来风险越来越大。”

总体而言,华尔街主要担心奈飞短期内的增长面临挑战,广告订阅计划和其他定价策略的任何变化,都可能抑制未来增长,从其他平台引入更多的授权内容虽然有助于增强奈飞的内容库,但在好莱坞编剧和演员罢工浪潮下,随着内容成本飙升,这也可能成为利润率的另一个威胁。